Лучшее от Kaur

Лучшее от Kaur

Системная торговля. Готовы ли вы к просадкам?

2013-01-24 12:54:00

Как подняться трейдеру, если денег нет, а прибыльная торговая система есть?

2015-01-11 16:35:29

Первая сделка на валютном рынке за 7 шагов - инструкция для начинающих

2014-03-27 16:41:56

Информационная безопасность для трейдера

2014-09-30 16:19:15

Excel-прототипирование торговых систем (часть 1): быстрый старт

2017-10-12 18:41:17

| Превращаем ноль в плюс, оптимизируя ММ |

Есть у меня один ПАММ, на который пока не принимаются средства, но нарабатывается статистика. Стартовал с небольшим депозитом в 300$.

Сегодня занимался коррекцией торговли на нем. Дело в том, что за 260 дней торговли прибыль нулевая.

Даже видно, что сейчас небольшой убыток. Но, правда, он по балансу. По эквити сейчас прибыль, висит сделка +90 пунктов. Но общую околонулевую картину это не меняет.

Тем не менее я буду продолжать работать с этой стратегией. Подобные продолжительные околонулевые периоды случались и в ходе тестов на истории (на скриншоте ниже показан такой тест с 2007 года).

Стратегия меня прельщает прежде всего своей устойчивостью и простотой. Для консервативной торговли годы с нулем или небольшим минусом вполне возможны и допустимы. Главное, чтобы прибыльные годы выводили среднегодовой доход в плюс, превышающий инфляцию.

Однако сегодня, анализируя торговлю, я подумал, что такие околонулевые периоды можно выводить в плюс без существенного увеличения рисков. Жаль, что не пришел к этому ранее при запуске данного ПАММа, хотя мысли об этом были изначально. Наконец, о подобной оптимизации, если не ошибаюсь, писал и Райан Джонс в книге «Сделай миллионы, играя числами». Я считаю, что это одна из немногих книг (наряду с книгами Ларри Вильямса и Насима Талеба), которые вообще стоит читать трейдеру — математика управления капиталом в популярном изложении.

Речь идет о зависимости лота от эквити. Главная мысль достаточно проста:

Такая тактика вряд ли поможет, если торговля в целом убыточна, но зато помогает поднимать околонулевые периоды, которые не редко возникают в консервативных стратегиях. Для определения уровня увеличения лота нужно «поймать» цикличность стратегии. Торговать меньшим лотом в просадке и увеличенным при восстановлении — звучит соблазнительно, не правда ли? Посмотрим, как это выглядит на деле.

Итак, график текущей торговли без оптимизации ММ.

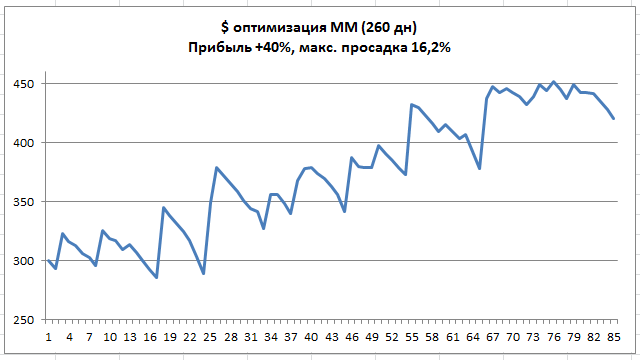

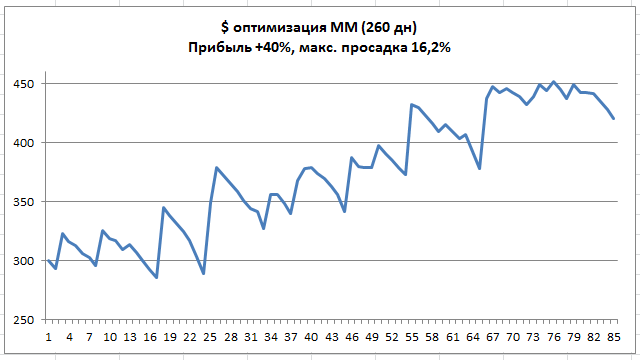

Типичная околонулевая картина. Теперь оптимизируем ММ — увеличиваем лот при просадке ниже определенного уровня. Те же самые сделки дают такую картину:

Картина кардинально меняется. Теперь график, наконец, направлен вверх — достигается хорошая прибыль +40% при лишь незначительном увеличении максимальной просадки с 11,5% до 16,2%.

Кто-то, возможно, возразит, что оптимизация ММ задним числом не отображает реального расклада сил. Однако, оптимизация сделана не тонко, т.е. уровень довольно грубый и, на мой взгляд, обеспечивает необходимую робастность. Специально проверил разные уровни с малым шагом — абсолютно во всех случаях происходило увеличение прибыли не менее, чем до 20% с увеличением просадки не более, чем до 20%. Причем результаты ухудшались при уменьшении уровня, а значит при увеличении числа сделок повышенным лотом. А при более высоких уровнях результаты улучшались — система прибегала к увеличению лота реже, что снижает риски. Поэтому есть все основания доверять этой оптимизации. Если сама стратегия будет продолжать работать и не выйдет за пределы рассчитанных данных, то оптимизация ММ должна быть эффективной и далее.

Update 02/05/2012:

Реализация функции в MQL4

Сегодня занимался коррекцией торговли на нем. Дело в том, что за 260 дней торговли прибыль нулевая.

Даже видно, что сейчас небольшой убыток. Но, правда, он по балансу. По эквити сейчас прибыль, висит сделка +90 пунктов. Но общую околонулевую картину это не меняет.

Тем не менее я буду продолжать работать с этой стратегией. Подобные продолжительные околонулевые периоды случались и в ходе тестов на истории (на скриншоте ниже показан такой тест с 2007 года).

Стратегия меня прельщает прежде всего своей устойчивостью и простотой. Для консервативной торговли годы с нулем или небольшим минусом вполне возможны и допустимы. Главное, чтобы прибыльные годы выводили среднегодовой доход в плюс, превышающий инфляцию.

Однако сегодня, анализируя торговлю, я подумал, что такие околонулевые периоды можно выводить в плюс без существенного увеличения рисков. Жаль, что не пришел к этому ранее при запуске данного ПАММа, хотя мысли об этом были изначально. Наконец, о подобной оптимизации, если не ошибаюсь, писал и Райан Джонс в книге «Сделай миллионы, играя числами». Я считаю, что это одна из немногих книг (наряду с книгами Ларри Вильямса и Насима Талеба), которые вообще стоит читать трейдеру — математика управления капиталом в популярном изложении.

Речь идет о зависимости лота от эквити. Главная мысль достаточно проста:

«увеличивать лот в случае просадки ниже некоторого уровня; и возвращаться к исходному лоту при восстановлении депозита»

Такая тактика вряд ли поможет, если торговля в целом убыточна, но зато помогает поднимать околонулевые периоды, которые не редко возникают в консервативных стратегиях. Для определения уровня увеличения лота нужно «поймать» цикличность стратегии. Торговать меньшим лотом в просадке и увеличенным при восстановлении — звучит соблазнительно, не правда ли? Посмотрим, как это выглядит на деле.

Итак, график текущей торговли без оптимизации ММ.

Типичная околонулевая картина. Теперь оптимизируем ММ — увеличиваем лот при просадке ниже определенного уровня. Те же самые сделки дают такую картину:

Картина кардинально меняется. Теперь график, наконец, направлен вверх — достигается хорошая прибыль +40% при лишь незначительном увеличении максимальной просадки с 11,5% до 16,2%.

Кто-то, возможно, возразит, что оптимизация ММ задним числом не отображает реального расклада сил. Однако, оптимизация сделана не тонко, т.е. уровень довольно грубый и, на мой взгляд, обеспечивает необходимую робастность. Специально проверил разные уровни с малым шагом — абсолютно во всех случаях происходило увеличение прибыли не менее, чем до 20% с увеличением просадки не более, чем до 20%. Причем результаты ухудшались при уменьшении уровня, а значит при увеличении числа сделок повышенным лотом. А при более высоких уровнях результаты улучшались — система прибегала к увеличению лота реже, что снижает риски. Поэтому есть все основания доверять этой оптимизации. Если сама стратегия будет продолжать работать и не выйдет за пределы рассчитанных данных, то оптимизация ММ должна быть эффективной и далее.

Update 02/05/2012:

Реализация функции в MQL4

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

Следующая запись в моем блоге Пропускаем убыточные месяцы, или отрицательные затраты с положительным эффектом ) |

|

25 марта 2012

|

28 сентября 2012

|

Комментарии (12)

32 Nord Сообщений: 1327 - Дмитрий

8 Paguk Сообщений: 328 - суровый трейдер

И главное, вот же оно — перед глазами и работает.

47 Kaur Автор Сообщений: 1331 - Руслан Каюмов

Согласен конечно, что каждый раз вносить сделку в ексель файл и что-то там высчитывать не очень удобный вариант, но для консервативных стратегий, когда не очень много сделок за единицу времени то вполне можно попробовать.

8 vmelnikov Сообщений: 818 - Вова

Если мне не удастся на практике выполнить цель, обозначенную в конце статьи, то тогда, наверное, буду двигаться дальше в сторону оптимального фи и прочих подобных методов.

47 Kaur Автор Сообщений: 1331 - Руслан Каюмов

Выше вы сказали, что «решение перед глазами и работает», но я не вижу самой формулы.

4 hinin Сообщений: 88

Если эквити превышает просадку X, то лот увеличить вдвое. Больше никаких увеличений, ждем восстановления депозита (можно частичного до уровня X) и возвращаемся к начальному лоту.

X — уровень просадки, рассчитываемый для каждой стратегии индивидуально. Но для стратегии в статье, как и говорил, абсолютно при любом уровне прибыльность увеличивается. 1%, 3%, 5%, 7%, 10%… при любом X прибыль выше, чем без оптимизации ММ. Единственное при совсем низком X, система чаще торгует удвоенным лотом, риски больше (максимальная просадка увеличивается). Где-то после X=7% максимальная просадка уменьшается, а прибыль увеличивается.

47 Kaur Автор Сообщений: 1331 - Руслан Каюмов

Напомню, что ранее удавалось добиться только 40% прироста. Сейчас более 60% и при этом… просадку даже уменьшить по сравнению с предыдущей оптимизацией (см. график в топике).

Сам процесс поиска параметров оптимизации (значений уровней просадки) показан на следующей таблице (чтобы увеличить, нажмите на изображение):

По x отложен порог просадки в %, при котором происходит увеличение лота; по y — порог просадки для восстановления лота до начального. Видно, что цвета изменяются плавно, это говорит, что найденные параметры не являются случайными выбросами. область Оптимальных значений показана центральным крестом.

47 Kaur Автор Сообщений: 1331 - Руслан Каюмов

47 Kaur Автор Сообщений: 1331 - Руслан Каюмов

Резко возростают Риски…

Нужен несколько иной подход…

2 St-P Сообщений: 27

В данном конкретном случае предполагается, что у трейдера есть статистика, на основе которой он повышает риск на сделку, когда серия убытков должна сойти на нет. Получается все логично — мы до просадки идем обычным лотом, а восстанавливаемся — повышенным. Риски, разумеется, есть.

Вариант без увеличения рисков — Пропускаем убыточные месяцы, или отрицательные затраты с положительным эффектом Но там свои сложности.

47 Kaur Автор Сообщений: 1331 - Руслан Каюмов

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий